戳上面的蓝字关注我们哦!

戳上面的蓝字关注我们哦!☀ 自闭症家长/教育者学习、成长和分享、互助的心灵家园。欢迎给我们投稿并分享到您的朋友圈,如需转载请附上我们的二维码。

文/大宝爸

“我们百年之后,孩子怎么办?

如果我们给孩子留一笔钱,

如何能够确保这笔钱专款专用花费在孩子身上,

同时又能保证安全不被别有用心的人觊觎拿走?”

这可能是家长们最焦虑最担心的问题之一,疫情期间有不少家长朋友找我咨询探讨此类事情。本质上这仍然是一个代际关系的财富传承问题,只是受益人是特殊人士,有特殊的需求而已。

身为谱系孩子的家长,我将我所了解的金融知识做一个分享,限于本人能力和精力所限,如有不足之处,还请各位家长朋友海涵。

直接把房产或一大笔现金留给孩子用作未来养老,可以吗?

答案:不靠谱。✘

这种方式最大的问题是安全问题,古语云“匹夫无罪,怀璧其罪”,给孩子留下巨大财富,而这个孩子又缺乏财富管理和自我保护意识,这不啻埋了一颗定时炸弹,相当危险。(近日在上海发生了一个活生生的案例,一些人通过并不高明的手段剥夺了残障人士的房产,这需要家长们万分警惕。感兴趣的家长可以自行在网上搜索该事件。)

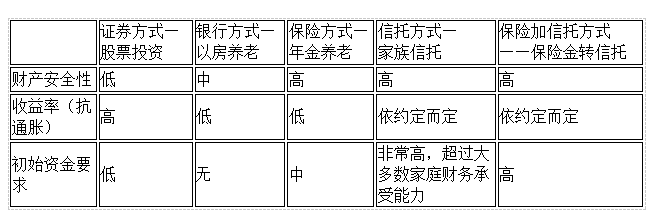

其实,随着时代的进步,家长们完全可以用金融工具达到目的,证券、银行、保险和信托是现在金融业的四大支柱,每一种都有相对应的金融工具可供使用,方式如下:

1.证券方式——股票投资

2.银行方式——以房养老

3.保险方式——年金养老

4.信托方式——家族信托

5.保险+信托方式——保险金转信托

接下来逐一介绍:

01

证券方式——股票投资

运作模式:建立一个长期股票投资组合,每年的投资收益和股票分红用于孩子未来的生活所需,再简单一点,可以买入一个宽基指数的etf基金(如沪深300)分批买入(定投方式),长期持有。

优点:

收益较高,查看美国等发达国家的长期历史数据,证券是能跑赢通胀和其他大类资产的如房产、国债、黄金等。

缺点:

虽然开一个股票账户非常简单,但是在股市持续赚钱则绝非易事,对投资者的能力要求极高,同时风险很大,只适用于少数对股票市场非常了解的家长。

02

银行方式——以房养老

先讲一个段子,从前有一个70多岁的老奶奶住在自己的房子里,有一个银行家看上了她的房子,他怂恿老奶奶签了一个倒按揭合同——银行家每月支付老奶奶养老金,老奶奶百年之后,房子归银行家所有——30年后,老奶奶还健健康康地活着,银行家却去世了。最后,老奶奶仍然开心的住在自己的房子里,每月领取银行家后人支付的养老金……

运作模式:

简言之,以房养老是房主与银行签了一个对赌协议,俗称“倒按揭”,专业称呼是“住房反向贷款”(Housing reverse mortgaes)。受益人(房主)在世的时候住在自己的房子里,银行每年支付一笔养老金,等受益人过世后,房屋归银行所有。

优点:

银行成了房子的共有产权人,房产的安全性提高,再发生上海类似房产诈骗的难度加大。

不用准备一大笔现金供孩子养老,减轻了家庭经济压力,省去把住房变现的麻烦。

解决孩子住房问题,孩子可以一直住在自己的房子里。

缺点:

对申请人限制较多,如一些国家规定反向贷款者需要超过60岁,过程麻烦,涉及房屋价值评估等等,养老资金使用受限,不能用于某些特定用途。

在国外以房养老是一种成熟的养老方式,但在国内“以房养老”这种模式还不成熟,再加上打着“以房养老”幌子的骗局时有发生,所以民众对该模式接受度普遍不高。

03

保险方式——年金养老

运作模式:

家长作为投保人(付钱的人),孩子作为受益人,家长买入一份年金保险,缴纳若干年后,保险公司定期(通常是每年)发放一笔钱到指定账户用作孩子养老之用。

优点:

安全性高,专款专用。

缺点:

不管是一次性缴纳,还是分数年缴纳,都需要家庭拿出一大笔现金。

收益率低,可能跑不赢通胀。

流动性差,如果退保,损失会较大。

04

信托方式——家族信托

“举个例子,英国前王妃戴安娜在她生前就订立了遗嘱信托, 将所有财产交给遗嘱执行人和受托人,以信托的形式管理财产。受托人可以自主决定投资方式,并在哈里王子和威廉王子25岁生日时将财产平分给他们。通过设立遗嘱信托,戴安娜王妃按照自己的意愿处置了自己的遗产,她的丈夫被排除在遗产继承人的范围之外。同时,她的巨额财富本身在遗嘱信托设立下仍保持大幅增长,在扣除各种税费之后,两位王子在年满30岁之后可以获得超过1000万英镑的遗产,两位王子最终收到的遗产比王妃刚去世时翻了一番。”

以上只是简单介绍一下戴王妃的例子,实际过程相当复杂和曲折,可以写一篇专门的文章介绍。值得一提的是,家族信托是欧美发达国家富人常见的一种财富传承方式,对整个社会的诚信环境、法治精神要求颇高。

运作模式:

家长和信托公司签约,拿出一笔钱成立信托基金,明确规定该笔钱作为孩子未来养老之用,规定每年的增值方式、发放金额,发放次数等等细节。

优点:

量身定制,针对性强,专款专用。

缺点:

门槛太高,家庭需要拿出一大笔钱作为基金,一般1000万起步,多数在3000万以上,方案复杂,涉及众多专业问题,需要专业人士协助。

在欧美国家,家族信托是一种成熟的财富传承方案,但在国内信托接受度仍然很低,敢首先吃螃蟹的家庭很少,受托人可能存在道德风险。

05

保险+信托方式——保险金转信托

运作模式:

家长生前买入寿险保单(家长作为被保险人,孩子作为受益人),并约定被保险人身故或全残后所获取的保险金作为家族信托基金,供孩子未来养老之用。

优点:

使用杠杆,用相对较少的资金撬动了更大的保额,有家族信托的优点——量身定制,针对性强,专款专用。

缺点:

门槛仍然不小,无论是一次性缴清,还是分多次缴纳保险金,这笔金额对很多家庭而言,负担仍然不轻。

保险公司从风险角度考虑,并不是所有人都能购买高额寿险,保险金额超过一定数量被保险人需要体检(如果体检通不过有拒保可能),流动性差,如果退保,损失较大,流程相对麻烦,客户跟保险公司和信托公司分别签定合同。

以上的五种解决方式,并没有一个完美无缺的方案,各有优点和缺点,家长需要根据自己家庭的具体情况,选择最适合自己的。

简单总结如下:

在我的设想中,关于我走后孩子未来的生活,是三驾马车齐头并进相互扶助的:

一、“孩子”

从小训练提升孩子生活自理能力(如果孩子能力更好,则培养孩子系统解决问题的能力,不是培养孩子的应试能力),这样可以尽量减少照顾者的负担。具体请看前文:站在未来看现在,孩子需要怎样的独立生活技能?

二、“金钱”

家长在世时,做好财富规划,用金融工具解决孩子未来生活费用问题,尽量减少为社会和他人增添负担。

三、“社会”

建立个人、家长公益组织和相关部门多元参与的监护体系。

“孩子”和“金钱”只是尽量改善家庭的小环境,而社会的大环境更重要,也更难改变,但是如果没有一个良好的社会大环境,人与人之间缺乏诚信,欺诈横行,那我所谈的这些解决方案的效果都会大打折扣….

自闭症人士未来的托养,是家长们心中永远放不下的一大心事,啰啰嗦嗦了这么多,也感谢大家的阅读,希望对大家有所帮助。

以琳大龄(4-7岁)家长培训班

下周一即将开启报名

敬请期待….

喜欢我们,就设置为星标吧

在订阅号列表一眼就能找到我们

就能及时收到我们的精彩推送了

(方法见下图)

点击下方“阅读原文”进入以琳官网报名、评估

点击下方“阅读原文”进入以琳官网报名、评估